以大为美,而且追求极速变大,碧桂园成为“宇宙第一大”后的后遗症已无法掩饰,所谓亢龙有悔、乐极生悲。

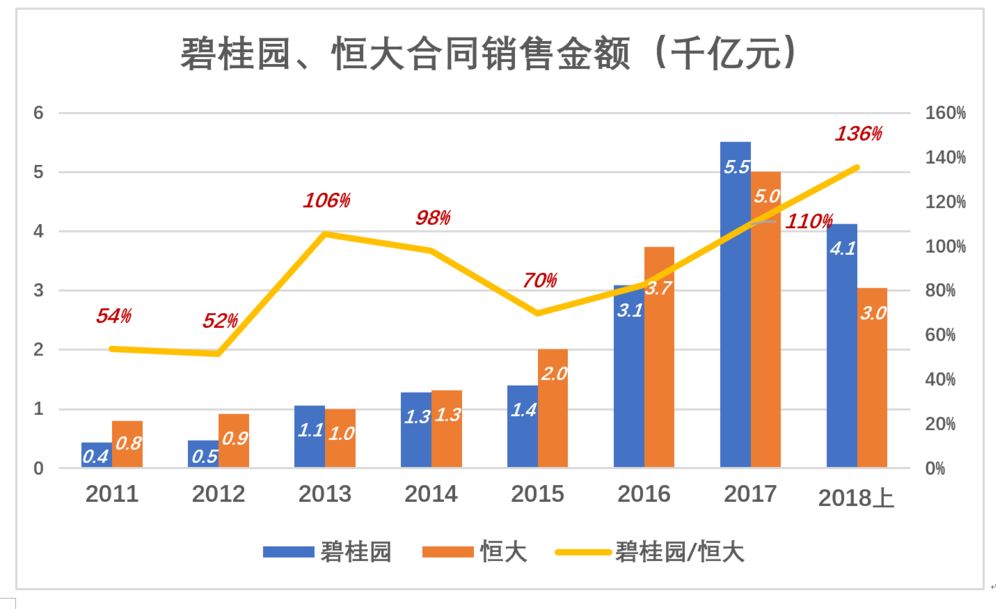

2017年碧桂园合同销售额超过5500亿元,比恒大高10%,成为中国房地产行业第一名。2018年前六个月,碧桂园合同销售金额4125亿,领先优势扩大到35.6%。

形势一片大好之际,接连发生的几起事故引发了人们对“碧桂园之快”的担忧——

6月24日,碧桂园上海奉贤项目售楼处模架坍塌,造成1人死亡,9人受伤;

7月12日,碧桂园杭州萧山项目地基裂痕,路面塌方,附近移动三层小楼成了危房;

7月26日晚,安徽六安碧桂园·城市之光项目建筑工地发生坍塌,导致16人被送往医院,其中6人死亡、1人伤势危急、2人伤势较重;

8月1日,江苏南通启东碧桂园中邦上海城二期一处在建楼房楼顶着火。

“碧桂园给你一个五星级的坑”“给你一个五星期的家”成为流传甚广的段子,塌方是表象,碧桂园应借此机会排除“快的后遗症”。

碧桂园是怎样登顶的

不想当老大的房企不是好开发商。

孙宏斌、许家印、杨国强怕是都曾这样想的。孙宏斌曾经离第一那样近,许家印“过把瘾”之后看开了,杨国强却正在兴头上。

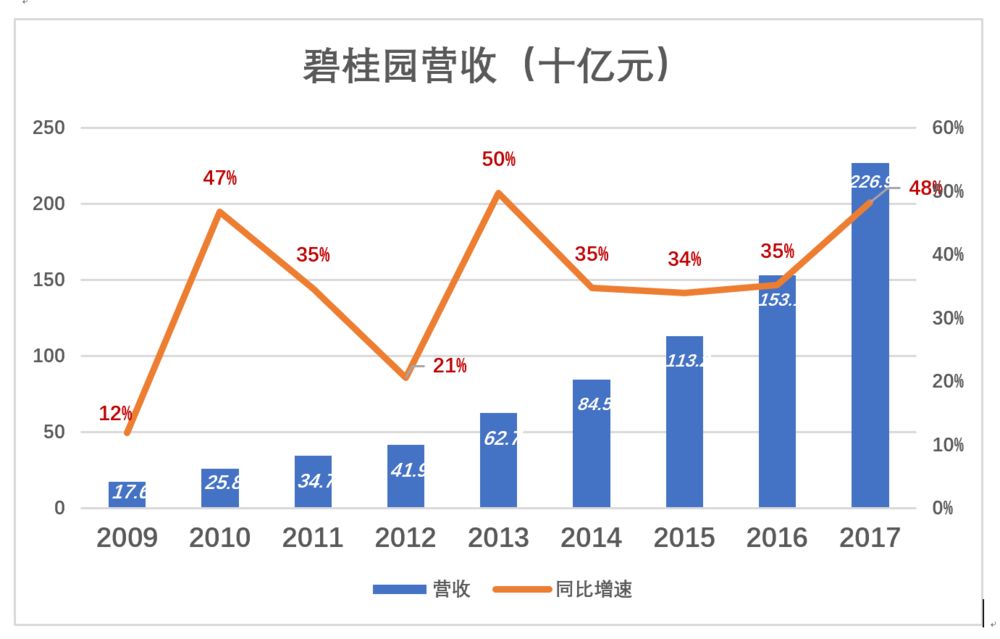

2007年4月20日碧桂园在香港主板上市,这一年的营收达到177亿元,同比大增123%。

受全球金融危机影响,2008年营收同比下降11%。2009年“收复失地”,录得176亿元营收,到2017年营收达2269亿,年均复合增长率37.7%。其中2017年营收净增738亿,增速达48%。

比营收增速更惊人的是合同销售金额的暴涨。

2013年,碧桂园、恒大双双成为“千亿公司”,碧桂园以微弱的优势领先。但到2015年碧桂园全年合同销售金额跌落到恒大的70%。2016年、2017年,碧桂园急起直追,销售额增速分别为120%和78%。

2017年,碧桂园以5500亿反超恒大。2018年前六个月,碧桂园合同销售金额4125亿,领先优势扩大到35.6%。

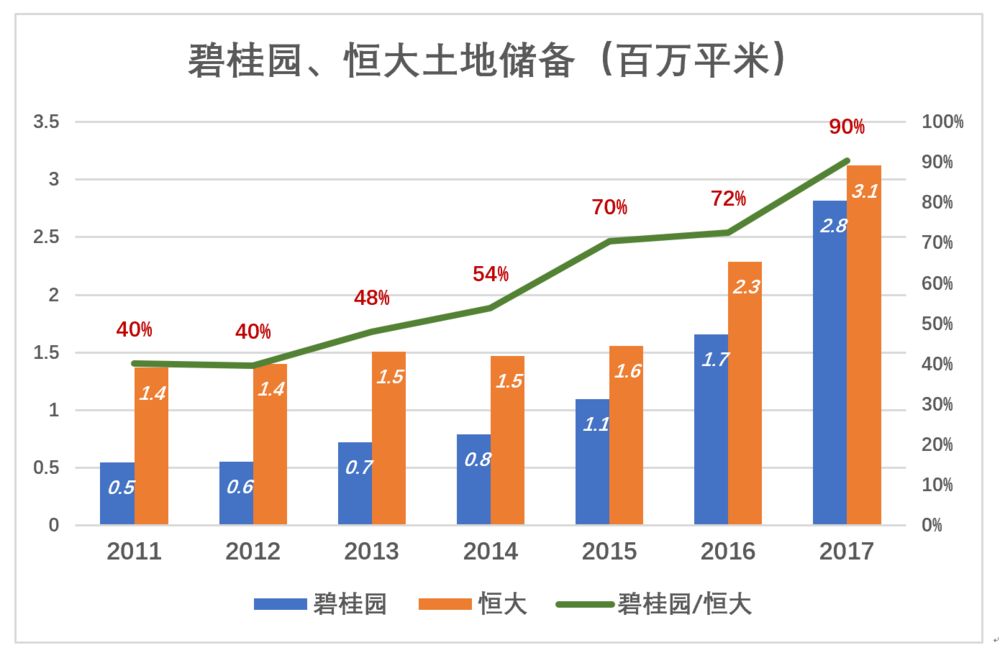

土地储备被称为房地产公司的“地根”。新增规划建筑面积高于竣工交付面积,地根才会越来越粗壮。

碧桂园的“地根”与恒大的差距正在迅速缩小。截至2017年末,碧桂园、恒大土地储备分别为2.82亿平米和3.12亿平米。

在土地储备达到2.8亿平米之后,恒大将“三高一低战略”中的“高负债”“高杠杆”替换为“低负债”“低杠杆”,提出“三低一高战略”,一方面将拿地速度降到与开发速度相近的水平,避免土地储备继续膨胀;另一方面通过大规模股权融资,增加投资者权益,降低净资产负债率。

恒大的战略转变好比汽车“降档”,碧桂园抓住这个机会全速超车,2017年夺得合同销售金额冠军。看趋势2018年碧桂园土地储备将会超过恒大。

与此同时,2017年12月4日碧桂园成为恒生指数成份股,目前权重约为1.14%。

合同销售额全国第一、被纳入恒生指数以及土地储备即将登顶,这三件事意味着碧桂园将成为“宇宙第一开发商”,杨老板的梦想就要实现了。

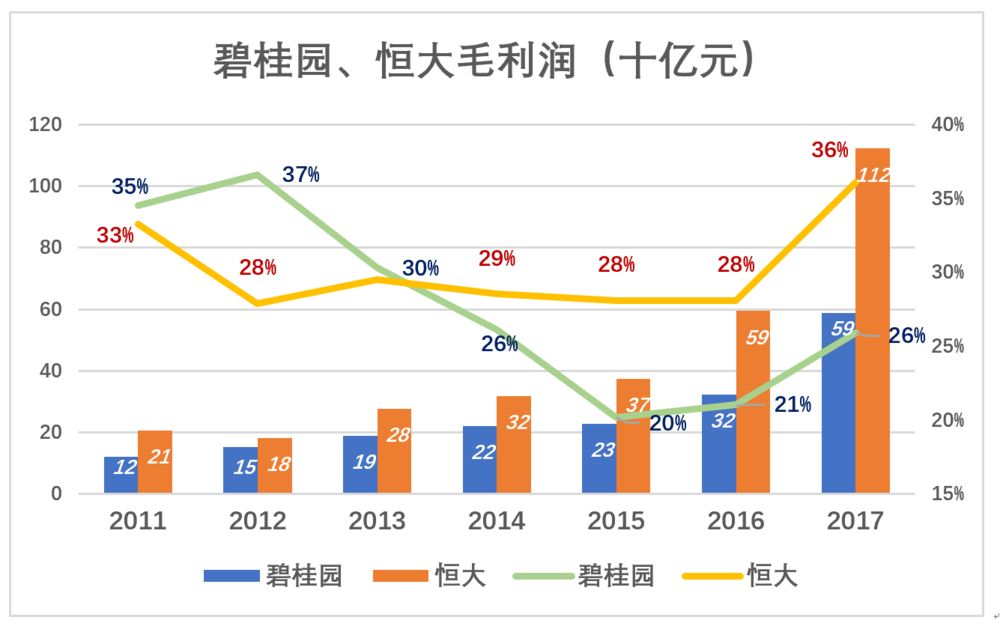

还是恒大“能挣会花”

2007年、2008年、2009年,碧桂园毛利润合计达198.5亿元,这三年恒大毛利润合计46.5亿元,差距很大。2010年,恒大突然以134亿元毛利润反超,其后一直保持领先。2017年,恒大毛利润高达1123亿元,比碧桂园的588亿高91%。而且恒大2007年毛利润率达36%,比碧桂园高十个百分点。

值得注意的是,2017年恒大、碧桂园毛利润率分别提高了8个百分点和5个百分点。恒大《2017年报》给出的解释是:“交付面积增长29%、平均售价提高15%,成本仅增加2.3%。”

看来对部分房地产开发商而言2017年是相当“舒适”的时光。#万达除外#

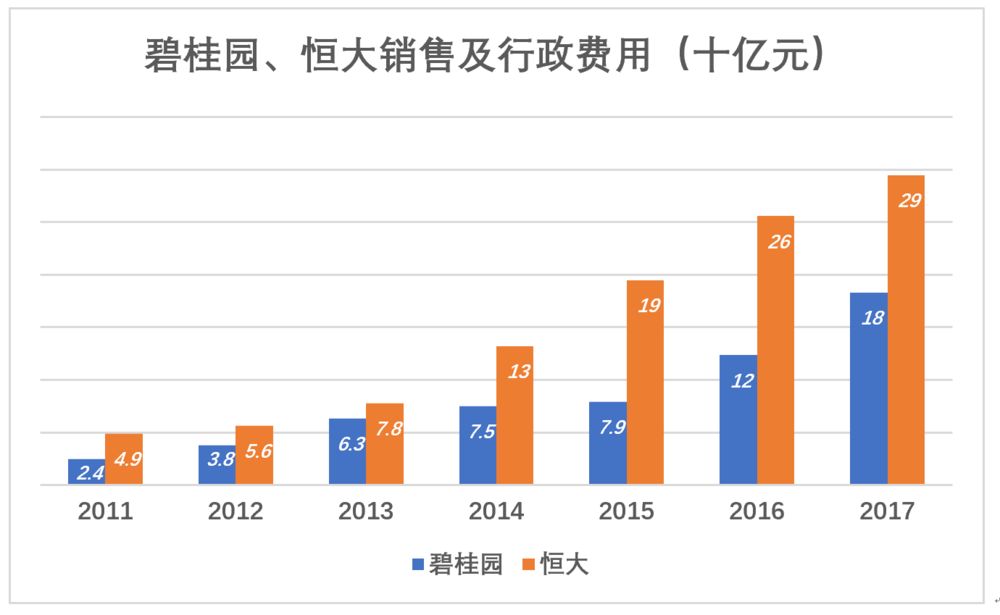

费用控制方面碧桂园较恒大有明显优势,2017年销售费用、行政费用合计183亿,相当于营收的8.1%;而恒大竟花掉295亿,相当于营收的9.5%(2015年占比增高达14.6%,比碧桂园高一倍多)。

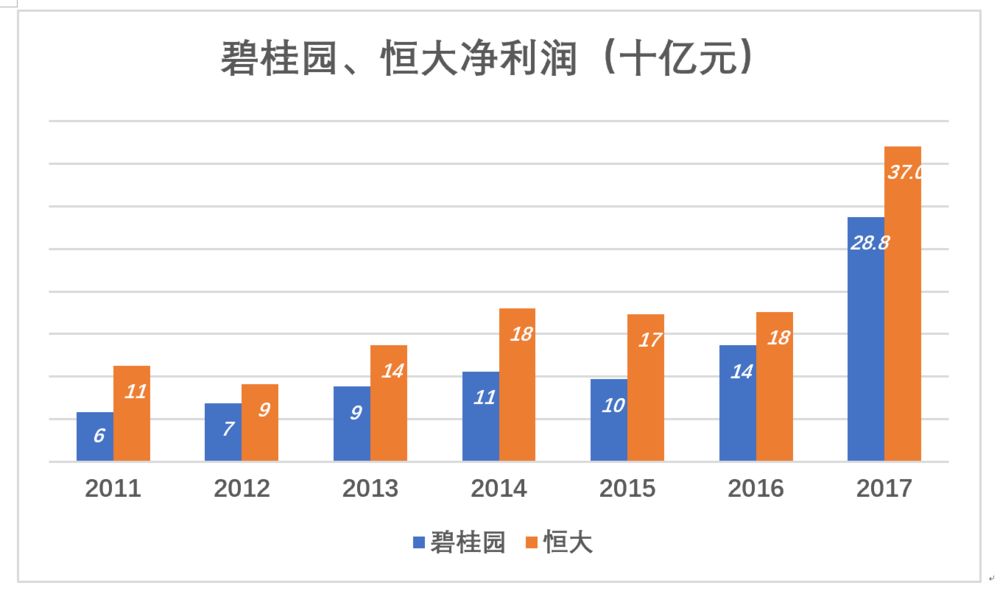

2017年,碧桂园合同销售金额比恒大高10%,多出近500亿,销售及行政费用却省了近112亿。尽管“大手大脚”,恒大净利润一直高于碧桂园。2017年两家的净利润分别为370亿和288亿,恒大多赚82亿。

2018年8月6日,恒大、碧桂园同时发布业绩预告。恒大称“2018年上半年税后净利润较去年同期增长125%以上”,也就是说不少于520亿;碧桂园称“股东应占利润与上年同期相比将有不低于50%的增幅”,约为150亿,不到恒大的三分之一。

两位老板风格迥异,从财务数据上看,许老板更加能挣会花。

按照8月6日收盘价,恒大、碧桂园市值分别为2745亿港元和2364亿港元,与2017年净利润对应的静态市盈率分别为6.5倍和7.2倍。万科静态市盈率为8.2,估值水平仅比香港房企略高。

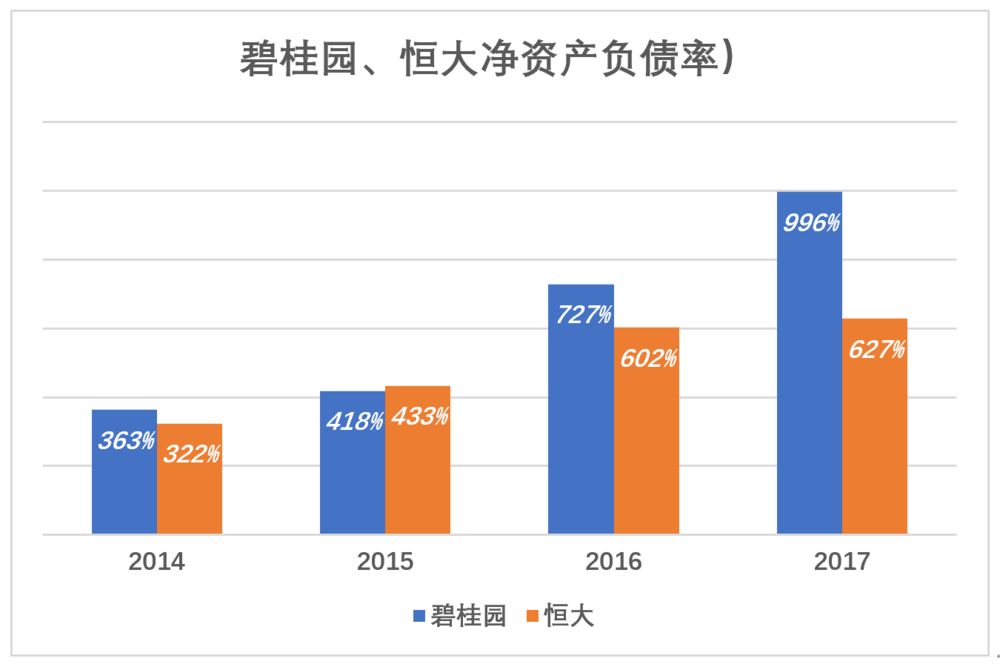

碧桂园落后一个“相位”

2013年以前,恒大净资产负债率远高于碧桂园。如2012年恒大净资产负债率为473%,碧桂园仅为260%。2013年之后情况发生逆转,2017年碧桂园净资产负债率为996%,融创亦高达928%。这一年恒大“低负债”“低杠杆”战略效果初显,净资产负债率为627%,较2016年末增加25个百分点,增速大为降低。而碧桂园净资产负债率增加了269个百分点。

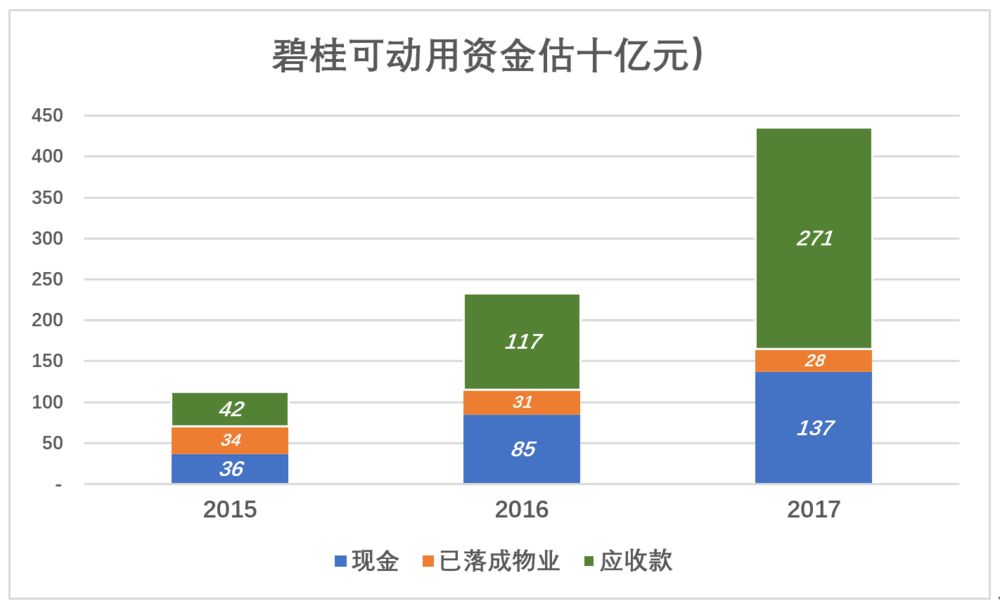

在因塌方事故频发召开的媒体见面会上,碧桂园CFO伍碧君以“9331亿负债中有息负债仅为2148亿元,2017年底可动用现金余额1484亿”回应高负债问题。其实2017年末恒大总负债高达1.5万亿,只不过由于资产规模更大,总资产负债率比碧桂园还低2个百分点。

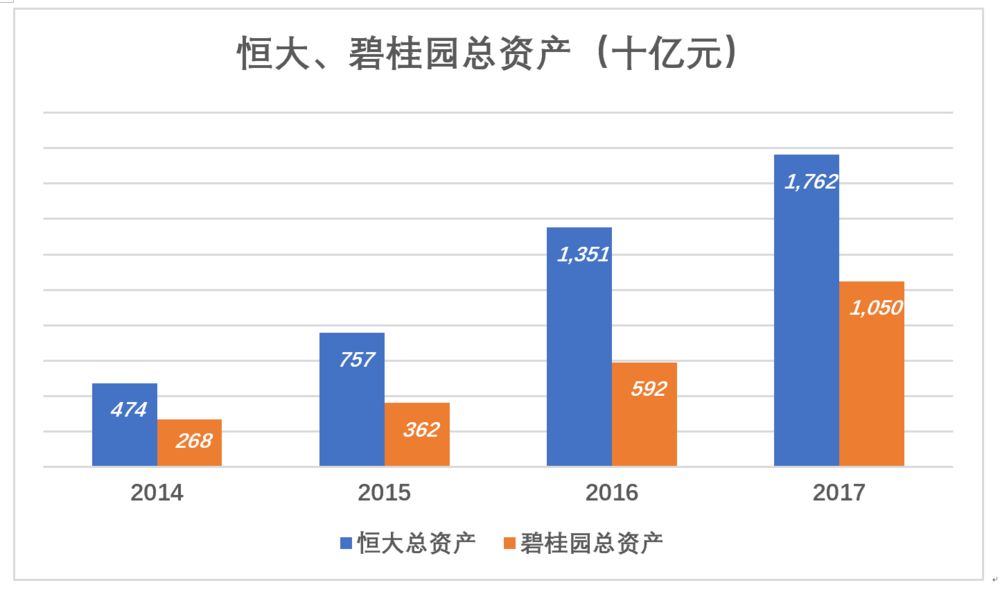

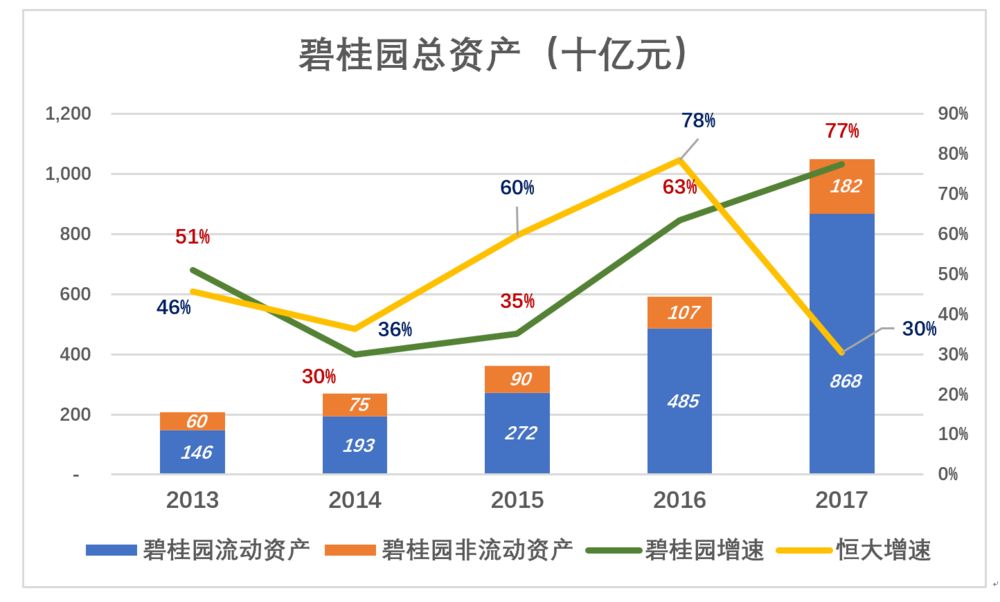

2014年末,恒大、碧桂园总资产分别为4740亿元和2680亿元,短短三年后的2017年,两家的总资产分别增加了271%和292%,房地产公司的资产负债表就是这样“膨胀”起来的。

2017年恒大作出重大战略调整,总资产膨胀速度从上一年的78%大幅降至30%。中国房地产公司不可能象美联储那样主动“缩表”,至多降低增速而已。

碧桂园则落后了一个“相位”,2017年总资产增速从63%进一步提高到77%,其中流动资产增长尤为显著。

截至2017年末,碧桂园8680亿流动资产主要由3609亿在建工程、2705亿应收款和1371亿现金构成。

碧桂园快速驶入危险水域

外界对碧桂园“9000亿负债”的担心是有道理的,在因塌方事故召开的新闻发布会上CFO的回应并不能令人安心。站在2017年末展望未来,碧桂园必须的支出比可动用的资金多3000多亿,CFO口中“2485亿未动用授信额度”不够用!

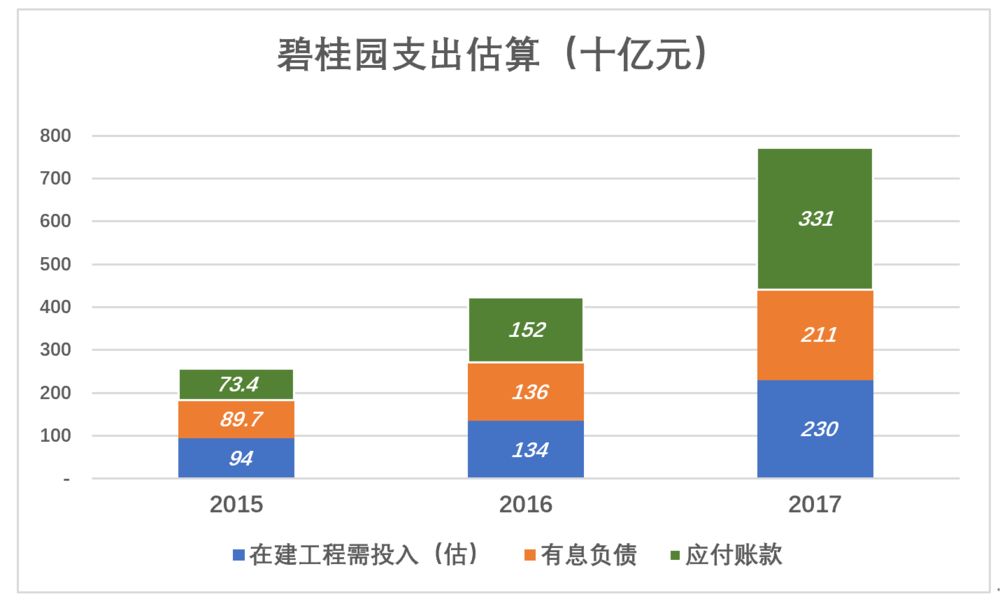

支出方面,2110亿有息负债(包括银行贷款、企业债和优先票据)是最“不得不还的钱”,贾跃亭也是还掉这种钱才得以脱身。

3310亿应付账款主要是欠供应商和施工单位的,如无法按期结算将拖延项目进度、影响商品房交付,更严重的是会让利益相关人士(债权银行、供应商、业主和员工)窥见企业面临的危机。乐视崩盘就是从传闻拖欠供应商账款开始,到债主在乐视总部“搭帐篷”,局面已经无法收拾。

3070亿资本承担是推算出来的。截至2017年末,碧桂园在建工程(按成本入账)价值高达4597.6亿元,假设投资进度到了67%,意味着还要支出2300亿才能竣工交付。3467亿合同负债(主要是客户已付房款)是已经收到的钱,而且也花掉了,不按期交房将引发大规模维权。

到2017年末,以上三类支出合计接近7200亿,较2016年末增长82.7%。

碧桂园可动用的主要是现金、应收款和建成待售物业。截至2017年末,账面现金1371亿,应收款余额2705亿,持有已建成物业价值279亿(较2016年减少30亿),全部可动用资金合计4355亿。

根据以上推算,截至2017年末,碧桂园可动用资金比预计支出少3360亿,资金缺口比伍碧君宣称的“2485亿未动用银行授信额度”多出近900亿。

“未动用银行授信额度”对民企来讲,不缺钱时好好地在那里。一旦风闻你资金链有问题,银行催着提前还贷还来不及,哪家会按授信额度放款?!

2014年碧桂园资金缺口突破1000亿,2016年逼近2000亿,2017年达到3000多亿。顺风顺水时资金缺口不会成为问题,扩大融资规模即可。以往碧桂园就是这么过来的,所以胆子越来越大。

以大为美,而且追求极速变大,碧桂园成为“宇宙第一大”后的后遗症已无法掩饰,所谓亢龙有悔、乐极生悲。

本文来源:虎嗅 Eastland

本文来源:虎嗅 Eastland